'코스닥 새내기' 와이바이오로직스가 주목받는 이유

DATE : 2024.02.20Author : 관리자

VIEWS : 1288

굵직한 L/O계약 6건…항체 디스커버리 플랫폼 기술 관심

IPO 모집 자금 R&D투자 자금으로 '올인'

4분기 반영해 자본구조 개선 효과까지

[IB토마토 김혜선 기자] 와이바이오로직스(338840)가 항체 디스커버리 플랫폼을 기반으로 기술이전과 자체 파이프라인 강화라는 두 마리 토끼 잡기에 나섰다. 상장 이전까지 5건의 굵직한 기술이전(License out, L/O)을 달성한 가운데, 최근 상장 3개월 만에 박셀바이오와도 독점 실시권 계약을 체결하면서 기술성을 입증했다. 와이바이오로직스는 기업공개(IPO)와 L/O을 통해 조달한 자금을 연구개발(R&D)에 쏟아 향후 파이프라인 강화에도 힘쓸 계획이다.

(사진=와이바이오로직스)

4년간 기술이전 계약만 6건 체결

16일 금융감독원 전자공시시스템에 따르면 지난 14일 와이바이오로직스가 박셀바이오와 항-PD-L1 항체 'YBL-007' 서열에 대한 기술이전 계약을 체결한 것으로 나타났다. 박셀바이오는 YBL-007 서열을 CAR-T(카메릭 항원 수용체 T세포) 또는 CAR-NK(카메릭 항원 수용체 자연살해세포) 치료제의 연구개발과 사업화에 독점적으로 활용할 수 있는 실사권을 갖는다. 이번 계약은 와이바이오로직스의 6번째 기술이전 계약이다.

앞서 와이바이오로직스는 상장 이전까지 4년간 5건의 기술이전 계약을 체결했던 바 있다. 가장 먼저 2020년 6월 지아이이노베이션과 항-PD-1, 항-PD-L1, 항-LAG-3, 항-TIGIT 항체 등 4종의 항체 서열을 제공하는 계약을 체결했다. 당시 총 계약금은 177억원 수준으로 비교적 작은 금액부터 시작했다.

같은 해 12월 픽시스 온콜로지를 대상으로 비임상 단계에 있는 YBL-001(소세포성 폐암)을 기술이전했다. 이는 레고켐바이오(141080)와 공동연구를 진행하던 가운데 이뤄진 계약으로, 총 계약 규모는 2억9400만달러(한화 약 4000억원)였다.

기술성을 인정받기 시작한 와이바이오로직스는 2021년 피에르파브르와 고형암을 타겟하는 YBL-003(계약규모 한화 약 1234억원, 디스커버리 단계)도 기술이전했다. 여기에 3D메디슨과는 YBL-013(한화 약 18억원, 허가용 비임상), 웰마커바이오와 AR044(비공개, 임상1상)의 비세포성 폐암 적응증을 대상으로도 계약을 성사시켰다.

다수의 기업이 와이바이오로직스를 찾는 이유는 회사가 보유한 항체 디스커버리 플랫폼 기술의 영향이 크다. 이는 항체 신약 파이프라인을 지속적으로 생성시킬 수 있는 원천기술로, 와이바이오로직스는 1200개의 항체를 보유한 Ymax-ABL(완전 인간항체 라이브러리)와 ALiCE(T세포 이중항체 플랫폼) 등을 보유하고 있다.

항체 디스커버리 플랫폼 기술을 활용하면 다양한 개발 후보 항체를 확보할 수 있다. 이를 통해 독자적인 항체치료제를 개발하거나 파트너사의 플랫폼 기술과 융합해 공동으로 연구개발을 이어나갈 수 있는 것이다. 이에 항체-약물접합체(ADC), 이중 항체 등 개발에 특화된 기업들에게 수요가 높은 구조다.

와이바이오로직스 관계자는 와의 인터뷰에서 "항체는 타깃 질환에 대한 표적성을 부여하는 핵심요소로, 그 자체로도 훌륭한 의약품이 될 수 있으며 다양한 바이오 의약품의 표적성을 담당하며 융복합 형태로 개발되고 있다"라며 "ADC, CA-T, 항암바이러스, 이중항체 등 다양한 모달리티의 파트너사와 공동신약개발 프로젝트를 수행 중"이라고 전했다.

IPO 조달 자금 전부 R&D에 투자 계획

이처럼 기술력을 인정받고 있는 와이바이오로직스는 지난 12월 기업공개(IPO)를 하면서 두 가지 목표를 내세웠다. 기존 파이프라인의 기술이전과 신규 파이프라인 발굴이다. 와이바이오로직스는 IPO와 기술이전을 통해 조달한 자금을 신규 파이프라인 발굴에 필요한 R&D비용에 투자할 방침이다.

와이바이오로직스가 현재 단독 개발하고 있는 주요 파이프라인은 총 5개다. 신경내분비암을 적응증으로 한 아크릭솔리맙(YBL-006)과 YBL-011(비세포성 폐암), AR062(고형암), AR148(고형암), AR092(대장암) 등이 있다. 현재 임상 1/2상에 있는 아크릭솔리맙을 제외하고는 비임상 단계에 있다. 전임상 단계에 있는 파이프라인의 기술이전에 중점을 두고 있다는 게 회사 측의 설명이다.

와이바이오로직스 관계자는 와의 통화에서 "전임상 단계에서 조기 기술이전에 더 중점을 두고 있다"라며 "자체 개발 중인 다수의 신약후보물질의 기술이전을 위한 활동을 진행 중"이라고 설명했다.

와이바이오로직스는 이번 IPO를 통해 조달한 자금으로 숨통을 텄다. 자금을 R&D에 쏟겠다고 밝힌 가운데, 자본구조 개선 효과와 함께 연구개발비를 감당할 유동성을 확보했기 때문이다.

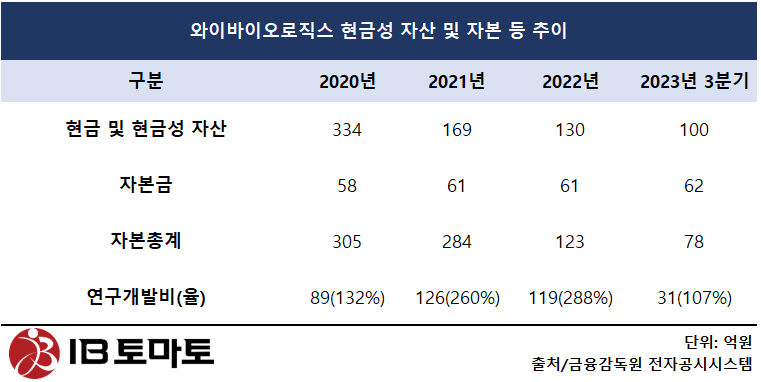

지난해 3분기 말 기준 와이바이오로직스의 자본총계와 자본금은 각각 78억원, 62억원이다. 자본총계가 자본금보다 작아질 경우를 자본잠식으로 규정하기 때문에 와이바이오로직스는 안심할 수 없던 상황이었다. 그러나 이번 IPO로 유입되는 자금을 단순 반영하면 자본총계 135억원과 자본금 7억1500만원(액면가 500원*143만주)이 유입돼 각각 213억원, 69억원으로 완화될 수 있다.

신규 파이프라인 발굴을 위한 유동성도 한시름 놓았다. 와이바이오로직스의 지난해 3분기 말 기준 현금 및 현금성 자산(기타 유동금융자산 포함)은 100억원 수준이다. 여기에 IPO를 통해 조달한 자금 135억원을 단순 가산하면 235억원을 확보하게 된다. 매년 100억원 이상의 연구개발비를 사용하고 있기 때문에 급한 불은 끈 것이다.

와이바이오로직스는 2020년까지 연구개발비(율)로 89억원(132%)을 사용했다. 이후 2021년과 2022년에는 각각 126억원(260%), 119억원(288%)을 투자하면서 규모를 늘렸지만, 지난해 3분기까지는 31억원(107%)으로 줄어든 상황이다.

와이바이오로직스 관계자는 R&D비용 감소 이유에 대한 의 질문에 "아크릭솔리맙의 임상이 종료되면서 경상연구개발비가 감소했다"라고 설명했다.

김혜선 기자 hsunn@etomato.com